Impôts 2023 : toutes les réponses à vos questions sur votre déclaration de revenus

Source de l’article Le Figaro :

Par Margot Ruault

Publié , mis à jour

Source de l’article Le Figaro :

Par Margot Ruault

Pour vous connecter sur la plateforme des impôts, munissez-vous de votre numéro fiscal ainsi que de votre mot de passe, défini lors de la création de votre espace. Il suffit ensuite de cliquer sur le bouton «déclarer mes revenus» pour voir apparaître votre déclaration. «Vous devez vérifier que toutes les informations préremplies par l’administration sont justes : revenus imposables et prélèvements à la source» explique le site des impôts.

Pour ce faire, vous pouvez utiliser le récapitulatif annuel sur votre bulletin de salaire ou relevé de pension de retraite, sinon «faîtes le total de vos revenus imposables et prélèvement à la source à partir de vos bulletins de salaire de l’année». Si votre déclaration est automatique, vous n’avez rien à faire, sinon il vous suffit de valider.

Si vous n’avez pas créé d’espace «particulier», vous pouvez le faire en ligne sur impots.gouv.fr, avec votre numéro fiscal, votre numéro de déclarant en ligne et votre revenu fiscal de référence.

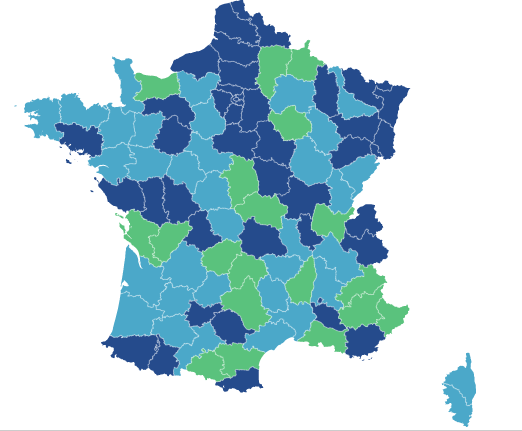

La date limite de déclaration en ligne dépend de votre département. Si vous résidez dans un département numéroté de 1 à 19 ou que vous êtes non-résidents, vous devez déclarer vos revenus avant le jeudi 25 mai à 23h59. Si vous êtes dans un département numéroté de 20 à 54, la date limite est fixée au 1er juin à 23h59, et pour ceux allant de 55 à 974/976, vous avez jusqu’au 8 juin avant minuit.

S’il vous est impossible de déclarer vos revenus en ligne, vous pouvez réaliser une déclaration papier. À ce moment, la date limite de déclaration est le 22 mai à 23h59, y compris pour les Français résidant à l’étranger. La DGFIP précise bien que le cachet de La Poste fait foi.

Depuis 2019, les foyers fiscaux sont tenus de déclarer leur revenu en ligne sauf si votre résidence principale ne possède pas d’accès à internet, ou si «vous n’êtes pas en mesure de faire votre déclaration en ligne», précise le site des impôts.

Dès la majorité, si vous n’êtes plus rattaché au foyer fiscal de vos parents, il est nécessaire de déclarer la totalité de vos revenus perçus en 2022. Salaires, revenus professionnels ou non, pensions…

Si vous avez reçu un courriel des Finances Publiques, il vous suffit d’aller sur le site impots.gouv.fr et de créer votre espace. Sur le courriel, vous devriez trouver votre numéro fiscal et votre numéro d’accès, afin de créer un compte. Il faut ensuite choisir un mot de passe et saisir un revenu fiscal de référence égal à «0», puisque c’est votre première déclaration.

Si vous n’avez pas reçu de courriel ou que vous l’avez égaré, il faut récupérer vos identifiants. Pour ce faire, vous devez donner votre «état civil, une adresse postale et la copie d’une pièce justificative d’identité à votre Centre des Finances Publiques» au guichet ou par courriel postal. Un courriel sera par la suite envoyé avec les informations de connexion nécessaires et il ne restera plus qu’à suivre les indications de la plateforme.

Si vous avez déjà votre numéro fiscal à disposition, vous pouvez créer votre espace à partir de France Connect. Si vous ne disposez d’aucun compte rattaché au service en ligne d’identification, il faut envoyer de même votre état civil, adresse postale et copie d’une pièce justificative à votre Centre des Finances publiques.

Vous recevrez votre avis dans votre espace particulier entre le 26 juillet et le 4 août 2023. Si vous avez encore des impôts à payer, la date est toutefois reportée au 28 juillet, soit deux jours plus tard.

Dans le cas où vous recevez un avis papier, vous le trouverez dans votre boîte aux lettres entre le 24 juillet et le 25 août. Si vous bénéficiez d’un remboursement, ce sera entre le 1er et le 30 août si vous n’avez plus rien à payer, et enfin entre le 28 juillet et le 22 août, s’il vous reste à l’inverse un montant à payer.

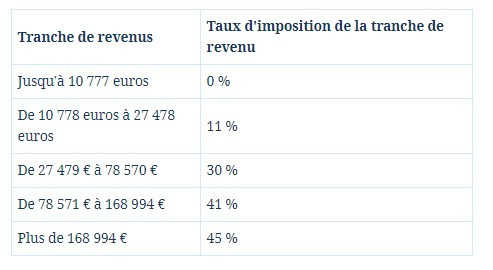

Le barème permet de calculer votre impôt. Il comporte plusieurs tranches de revenus qui correspondent chacune à un taux d’imposition allant de 0 à 45%.

Fixé chaque année, il est de 5,4% en 2023. Les tranches du barème ont donc été revalorisées, pour s’adapter à l’augmentation des prix. Logiquement, si vous n’avez pas eu d’augmentation de salaires en 2022, vous paierez moins d’impôts cette année.

«Pour appliquer le barème de l’impôt à votre revenu imposable, il faut tenir compte du quotient familial» explique le service public sur son site. Ce quotient familial correspond au revenu imposable divisé par le nombre de parts, déterminées selon votre situation et du nombre de personne dans votre foyer fiscal. Le calcul est donc différent pour une personne célibataire, en couple, avec ou sans enfant. Pour calculer votre barème, le site des impôts propose un simulateur pour l’année 2023.

Pour ne pas être imposable, il faut donc déclarer un montant de moins de 10.777 euros de revenus en 2022.

Pour calculer le montant de votre impôt 2023 sur les revenus de 2022, impots.gouv.fr met à disposition des contribuables, résidant en France, un simulateur. Il peut afficher votre impôt, avec un modèle «simplifié» ou alors un plus «complet», dans le cas où vous déclarez des revenus d’activité commerciale, libérale, agricole, …

Depuis 2020, certains foyers fiscaux n’ont pas à déclarer leurs revenus si «les informations préremplies et connues de l’administration sont justes et exhaustives», explique le site des impôts. Attention, il est bien précisé que «l’absence de dépôt de déclaration vaut déclaration».

Ceux qui ont une déclaration préremplie avec l’ensemble de leurs revenus et de leurs charges, sans aucun changement à signaler peuvent donc en bénéficier. Si vous êtes éligible au dispositif, vous recevrez un courriel afin de vérifier, dans votre espace sur impots.gouv.fr, le récapitulatif de vos informations connues. Si vous faites une déclaration papier, vous devrez vérifier les informations envoyées par voie postale.

Si tout est correct, vous n’avez rien à faire. Dans le cas contraire, vous devrez compléter les informations en cliquant sur le bouton «déclarer en ligne» depuis votre déclaration automatique ou en complétant votre déclaration papier.

Sur votre déclaration de revenus, «vous devez déclarer les sommes ouvrant droit à un crédit d’impôt» précise Bercy. Vous pouvez bénéficier d’un crédit ou d’une réduction d’impôt pour des dépenses spécifiques comme la garde d’enfants, l’achat d’équipements pour les personnes âgées ou encore si vous employez quelqu’un à domicile.

Le crédit d’impôt est une somme déduite de l’impôt sur le revenu. S’il est supérieur au montant de l’impôt, vous serez remboursé du surplus par la Direction générale des Finances publiques. Il est également remboursé lorsque vous n’êtes pas imposable. La réduction d’impôt est, de son côté, une somme soustraite de l’impôt sur le revenu et s’applique uniquement si vous êtes imposable. Seulement, lorsque cette réduction est supérieure au montant de l’impôt, il n’y a pas de remboursement mais votre impôt est ramené à 0 euro.

Petites nouveautés cette année : pour votre déclaration de 2023, le plafond du crédit d’impôt concernant les dépenses de la garde des jeunes enfants a été augmenté. Il passe de 2300 à 3500 euros, ce qui représente désormais 1750 euros par enfant. Concernant votre déclaration, si vous avez recouru à des services à la personne en 2022, il est demandé désormais d’indiquer leur nature. Il faut donc obligatoirement renseigner le type de dépense, son montant, et l’identité des salariés ou de l’entreprise.

Avec le prélèvement à la source, il est possible de personnaliser son taux, calculé à partir de la dernière déclaration de revenus. Dans un foyer, le taux personnalisé prend en compte « l’ensemble de vos revenus, votre situation et vos charges de famille » indique le ministère de l’Économie.

Ce taux est le même pour chacun des conjoints et est choisi par défaut. Il est donc possible de choisir un taux individualisé, calculé par rapport aux revenus des deux conjoints, afin de tenir compte d’éventuels écarts de revenus. Pour lutter contre les inégalités face à l’impôt dans le couple, le gouvernement a donc annoncé qu’à partir de 2025, ce sera ce taux individualisé qui deviendra le choix par défaut.

Nouveauté cette année, les propriétaires doivent par ailleurs indiquer les occupants de chaque bien qu’ils possèdent avant le 30 juin 2023. Cette évolution fait suite à la suppression de la taxe d’habitation pour les résidences principales, mais qui continue de s’appliquer aux autres locaux et résidences secondaires. Les contribuables doivent se rendre dans « Gérer mes biens immobiliers » sur le site impots.gouv.fr, et indiquer à quel titre ils occupent leurs biens ou non. Ils doivent également donner l’identité des occupants de leurs logements ainsi que leur période d’occupation.

Les plus-values ainsi que les moins-values réalisées à partir de cryptomonnaies doivent être déclarées. Lorsque c’est une pratique régulière, elles sont imposées au titre des bénéfices industriels et commerciaux (BIC). Pour les particuliers, à titre occasionnel, la plus-value est imposable «si le total des cessions est supérieur à 305 euros», explique le ministère de l’Économie. Les gains sont soumis au prélèvement forfaitaire unique : ils sont donc imposés à un taux global de 30%.

Si vous êtes salarié et effectuez du covoiturage en tant que passager entre votre domicile et votre lieu de travail, vous pouvez ajouter ces trajets aux autres frais professionnels déductibles «en cas d’option pour la déduction des frais réels» précise la DGFIP. Il faudra conserver les justificatifs des frais engagés pendant trois années dans le cas où l’administration les réclame.

La prime de partage de la valeur (PPV), qui remplace la «prime Macron», est exonérée d’impôt sur le revenu jusqu’au 31 décembre 2023, à condition de ne pas dépasser 3000 euros par bénéficiaire et année civile. Le plafond atteint 6000 euros lorsque l’entreprise est couverte pas un accord d’intéressement, ou dans celles de moins de 50 salariés lorsqu’il y a un «accord de participation à la date de versement de la prime», précise Bercy.

Les pourboires perçus en 2022 et 2023 par un salarié sont exceptionnellement exonérés de l’impôt sur le revenu ainsi que des cotisations et contributions sociales. Il faut cependant bien les déclarer. Cette exonération concerne seulement les salariés ne touchant pas plus de de 1,6 fois le Smic les mois concernés.

Le plafond annuel des heures supplémentaires ou complémentaires a été porté de 5000 à 7500 euros dès le 1er janvier 2022. Si vous êtes salarié dans le secteur privé, vous bénéficiez d’une exonération d’impôt, «à titre temporaire», pour la monétisation de vos jours de repos ou de RTT acquis du 1er janvier 2022 au 31 décembre 2025. Cette exonération est également limitée à un plafond de 7500 euros, en prenant en compte les heures supplémentaire et complémentaire exonérées.

Si vous vous apercevez que vous avez commis une erreur, pas de panique. Vous pouvez corriger votre déclaration «autant de fois que vous le souhaitez» jusqu’à la date limite de dépôt. Une fois que vous recevez votre avis d’imposition, un service «Corriger ma déclaration en ligne» sur impots.gouv.fr sera ouvert de début août à mi-décembre, explique la DGFIP.

Si vous ne déclarez pas vos revenus dans les temps, des pénalités ainsi que des intérêts de retard vous seront appliqués. Votre impôt sera majoré de 10% si vous ne recevez pas de mise en demeure, puis de 20% en cas «de dépôt tardif de la déclaration dans les 30 jours suivant la mise en demeure», précise l’administration française. Si votre déclaration n’a pas été déposée dans les 30 jours suivant «la réception de la mise en demeure», la majoration est portée à 40%.

Des intérêts de retard sont aussi appliqués et s’élèvent à 0,20% de l’impôt dû par mois de retard, ce qui représente 2,4% sur un an.

Si vous rencontrez des difficultés concernant le paiement de vos impôts sur le revenu, vous pouvez demander un délai de paiement «à titre exceptionnel», précise l’administration. Pour ce faire, rendez-vous dans la messagerie sécurisée de votre espace particulier sur impôts.gouv.fr. Il faut ensuite sélectionner «Écrire à l’administration / J’ai un problème concernant le paiement de mon impôt / J’ai des difficultés pour payer» et suivre les instructions.

Il est conseillé de faire sa demande dès la réception de l’avis d’impôt. Au-delà de deux mois, si vous n’avez pas reçu de réponse de la part de l’administration, considérez votre demande comme rejetée.

Il y a plusieurs raisons de le faire :

C’est une question récurrente et pour avoir une véritable réponse, il faut aborder plusieurs points :

C’est pour cela que dans le cadre de notre démarche, nous vous proposons un 1er échange afin de savoir si nous pourrions vous apporter des solutions dans le but d’optimiser votre patrimoine.

Bien sûr, il y a plusieurs solutions afin de réduire la fiscalité de vos revenus fonciers et prélèvements sociaux, par contre, il faut effectuer une stratégie optimum dans le but de répondre à vos objectifs et optimiser votre fiscalité.

La défiscalisation n’est pas une finalité en soi, c’est un “bonus”, ce que je veux dire par là, c’est que pour réduire ses impôts il y a beaucoup de solutions, mais qui ne vont pas vous créer un patrimoine : réduire ses revenus, frais de ménage, frais d’entretien de la maison, … ou d’autres qui seront à court terme dans le but d’améliorer votre habitat (isolation, chauffage, …)

Donc, il faut savoir quel est le but après la défiscalisation : création de patrimoine, amélioration de la vie quotidienne, amélioration en termes d’énergie sur votre logement…

Donc tout dépend de vos objectifs, c’est pourquoi nous vous proposons d’effectuer un bilan pour vous apporter des réponses et une stratégie.

Cela dépendra de la stratégie que vous allez décider de mettre en place, et de votre “envie” d’investir plus ou moins rapidement, des opportunités au moment de notre rencontre et de votre prise de décision.

Quel taux ? plutôt quel montant ?

Cela dépend de votre situation et des dispositifs que l’on peut mettre en place, car il y a plusieurs sujets :

Les plafonds des niches fiscales classiques, le plafond des niches déplafonnées, les dispositifs hors plafonnement des niches fiscales ?

C’est pourquoi il est important d’être accompagné pour répondre à vos objectifs et attentes.

Tout simplement, il s’agit d’épargner votre impôt au lieu de le payer à fond perdu, il participe au financement d’une opération donc en gros, vous l’épargnez.

Que cela soit les revenus professionnels ou liés à d’autres investissements qui génèrent des revenus imposables, il y a toujours des solutions, mais il faut que cette dernière soit la plus adaptée à votre situation actuelle et future. En résumé, un bilan patrimonial est primordial, pour permettre de poser les bases concernant votre situation et de vos objectifs.

C’est 2 choses différentes, mais qui peuvent être abordé de différentes manières selon vos objectifs :

⇒ Je veux défiscaliser ⇒ cet apport peux vous permettre d’obtenir un montant d’investissement plus important et donc de moins emprunter au niveau de la banque pour réduire votre impôt ; mais cela n’est pas forcément judicieux, car vous ne pourrait pas utiliser le levier financier (prêt bancaire) afin de réduire l’imposition des futurs revenus fonciers

⇒ je veux un revenu complémentaire et une rentabilité⇒ la solution la LMNP Gérée car cela vous permettra d’avoir des revenus complémentaires nets d’impôts pendant un certain temps

⇒Je veux obtenir un rendement ⇒ il y a plusieurs solutions d’investissements (placements financier et/ou immobilier)

Autre solution, optimiser au maximum et faire un mix des trois solutions citées précédemment.

Par contre, nous ne pouvons pas diminuer les frais de succession, il faut les anticiper.

D’où l’importance d’être accompagné et de faire les bons choix en fonction de vos différents objectifs et votre situation.

Cela dépend de la situation financière et patrimoniale de chaque personne, il n’y a pas de réponses types.

C’est pourquoi un bilan patrimonial gratuit et différents échanges pourront vous aider.

Alors, vous allez avoir des envies et des idées préconçues sur certaines régions.

Je suis là pour vous guider sur votre choix, car c’est vous qui décidez, mais pour vous guider je vous présenterai plusieurs choix, en fonction :

Mais dans tous les cas, mes préconisations se feront en fonction de :

Après mes différentes expériences professionnelles, je me suis rendue compte que les préconisations proposées par : les banques, promoteurs et certain grand groupe de cabinet en Gestion de Patrimoine, étaient plus là pour vous proposer des solutions dans leurs intérêts que les vôtres. De plus, dès lors que la solution était mise en place, il n’y avait plus de suivi et/ou accompagnement ; ce qui est bien dommage, car votre projet, il faut le suivre, tout au long de sa vie parce qu’il évolue et votre situation également.

C’est pourquoi nous mettons un point d’honneur à effectuer ce suivi et accompagnement en fonction des différentes étapes de votre vie, de vos objectifs, de vos besoins et de l’évolution de votre investissement.

Voici un article qui vous fournit des informations clés afin que vous puissiez effectuer votre déclaration d’impôts sur le revenu.

Veuillez noter que certains points ont changé et qu’il est important de ne pas les oublier, tels que le plafond du montant des dépenses de garde d’enfants, les réductions et crédits d’impôts, la déclaration de votre premier impôt, etc.

Il est important de se rappeler que nous pouvons presque toujours trouver des solutions afin de réduire nos impôts, mais l’objectif ultime devrait être de le réduire pour vous créer un patrimoine et préparer des sources de revenus supplémentaires (retraite, diminution des heures de travail, soutenir l’éducation de vos enfants, etc.)

C’est pourquoi je vous propose de vous apporter des conseils et une assistance pour optimiser vos actifs actuels et de les faire s’accroître, ou de créer un patrimoine via l’optimisation fiscale.

Je suis là pour vous accompagner tout au long de votre parcours de création de patrimoine.

N’hésitez pas à me contacter en privé pour un bilan personnalisé